Dalam pengelolaan keuangan perusahaan, tim manajemen yang bertanggung jawab harus memahami persoalan pajak penghasilan setiap karyawannya. Khususnya, dalam perhitungan PPH 21 (pajak penghasilan pasal 21) atas bonus karyawan menjadi hal yang penting untuk mereka pahami. Hal ini disebabkan karena bonus karyawan merupakan salah satu bentuk penghargaan yang perusahaan berikan sebagai tambahan penghasilan atas kinerja atau pencapaian tertentu.

Namun, perlu Anda ingat bahwa bonus karyawan juga menjadi objek pajak yang harus dipotong sesuai ketentuan peraturan perpajakan. Oleh karena itu, perusahaan perlu memahami cara perhitungan PPH 21 atas bonus karyawan secara benar. Hal ini bertujuan agar perusahaan dapat memastikan kewajiban perpajakan terpenuhi dan menghindari potensi sanksi atau masalah perpajakan di masa mendatang.

Daftar Isi

Apa itu Bonus Karyawan?

Bonus karyawan adalah tambahan penghasilan yang perusahaan berikan kepada karyawan sebagai bentuk penghargaan atas kinerja atau pencapaian tertentu. Bonus karyawan dapat berupa uang tunai, tunjangan, atau bentuk lainnya yang memiliki nilai ekonomi. Tujuan dari pemberian bonus karyawan adalah untuk memberikan insentif kepada karyawan agar tetap termotivasi, meningkatkan kinerja, dan mencapai target yang telah ditetapkan oleh perusahaan.

Bonus karyawan seringkali diberikan dalam situasi-situasi khusus seperti akhir tahun, pencapaian target penjualan, atau prestasi kerja yang luar biasa. Besaran bonus karyawan dapat bervariasi tergantung pada kebijakan perusahaan dan kriteria penilaian yang telah ditetapkan. Pemberian bonus karyawan juga dapat menjadi salah satu upaya perusahaan untuk mempertahankan karyawan yang berprestasi dan meningkatkan kepuasan mereka terhadap lingkungan kerja.

Ketentuan Perhitungan PPH 21 Atas Bonus Karyawan

Perhitungan PPH 21 (pajak penghasilan pasal 21) atas bonus karyawan didasarkan pada ketentuan peraturan perpajakan yang berlaku di Indonesia. Berikut adalah beberapa ketentuan umum yang biasanya diterapkan dalam perhitungan PPH 21 atas bonus karyawan:

1. Penghasilan bruto

Penghasilan bruto merupakan jumlah total penghasilan sebelum adanya pemotongan pajak. Dalam konteks perhitungan PPH 21 atas bonus karyawan, penghasilan bruto merujuk pada jumlah bonus yang karyawan terima sebelum adanya pemotongan pajak. Kemudian, penghasilan bruto dapat meliputi berbagai jenis pendapatan, termasuk gaji pokok, tunjangan, insentif, dan bonus. Jumlah bonus yang karyawan terima sebelum potongan pajak akan menjadi komponen penghasilan bruto yang digunakan dalam perhitungan perpajakan.

2. Pengurangan PTKP

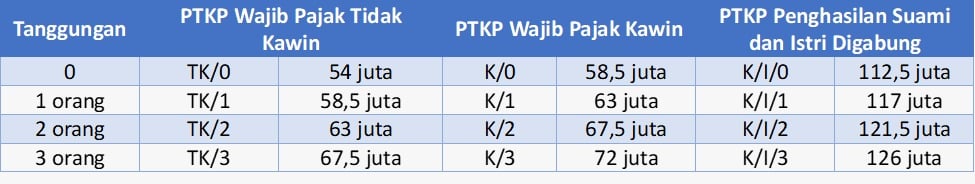

PTKP merupakan singkatan dari penghasilan tidak kena pajak, di mana dalam perhitungan PPH 21 ini, PTKP ini merupakan jumlah penghasilan yang dikecualikan dari kewajiban pajak penghasilan. Oleh karena itu, PTKP ini merupakan salah satu faktor penting dalam perhitungan PPH 21 atas bonus karyawan. Maka dari itu, PTKP ini dapat mengurangi jumlah pajak yang harus karyawan bayar. Namun, nilai PTKP yang harus karyawan keluarkan ini berbeda-beda, pasalnya pengurangan PTKP ini tergantung pada status pernikahan dan jumlah tanggungan yang karyawan miliki.

Misalnya, jika jumlah tanggungan yang mereka miliki sangat besar, maka semakin besar pula pengurangan PTKP. Oleh karena itu, penting bagi perusahaan untuk mengikuti ketentuan perpajakan yang berlaku dalam menghitung pengurangan PTKP. Hal ini akan memastikan bahwa jumlah pajak yang perusahaan potong atau perusahaan bayarkan kepada pemerintah sesuai dengan aturan yang berlaku dan tidak terjadi kesalahan dalam perhitungan pajak penghasilan atas bonus karyawan.

3. Tarif pajak

Tarif pajak atau tarif PPH 21 (pajak penghasilan pasal 21) adalah persentase yang perusahaan gunakan untuk menghitung jumlah pajak yang harus karyawan bayarkan atas penghasilan mereka, termasuk bonus yang mereka dapatkan. Kemudian, tarif pajak ini sudah pemerintah tetapkan yang berlaku untuk berbagai tingkat penghasilan. Selanjutnya, tarif pajak PPH 21 ini biasanya memiliki sifat yang progresif atau dalam arti, yaitu semakin tinggi penghasilan karyawan, semakin tinggi pula tarif pajak yang dikenakan.

Secara umum, perusahaan di Indonesia menerapkan pemotongan tarif pajak sebagai berikut ini:

- Tarif pajak 5% untuk penghasilan hingga Rp 50 juta per tahun.

- Tarif pajak 15% untuk penghasilan di atas Rp 50 juta hingga Rp 250 juta per tahun.

- Tarif pajak 25% untuk penghasilan di atas Rp 250 juta hingga Rp 500 juta per tahun.

- Tarif pajak 30% untuk penghasilan di atas Rp 500 juta per tahun.

Dalam perhitungan PPH 21 atas bonus karyawan, tarif pajak yang perusahaan gunakan akan mereka terapkan pada jumlah penghasilan yang sudah mereka kurangi dengan PTKP. Jadi, nilai tarif pajak yang mereka kenakan akan berbeda-beda. Maka dari itu, penting bagi perusahaan dan karyawan untuk memperhatikan tarif pajak yang berlaku dan melakukan perhitungan dengan benar untuk memastikan kewajiban pajak yang tepat sesuai dengan ketentuan yang berlaku.

Cara Perhitungan PPH 21 Atas Bonus Karyawan

Berdasarkan penjelasan sebelumnya mengenai ketentuan, perhitungan PPH 21 ini membutuhkan cara-cara pengerjaannya agar karyawan dapat memenuhi kewajibannya dalam membayar pajak. Kemudian, perusahaan harus benar-benar memahami persoalan teknis-teknis pembayaran perpajakan sehingga penyetoran pajak tersebut sudah sesuai dengan ketentuan yang berlaku. Perhitungan pajak ini terbagi menjadi dua bagian, yaitu karyawan yang belum menikah dan karyawan yang sudah menikah.

Selanjutnya, pembayaran PPH 21 merupakan bagian dari penghasilan karyawan yang dipotong langsung oleh perusahaan untuk membayar pajak yang harus dibayarkan kepada pemerintah. Potongan ini perusahaan lakukan secara bulanan dan menjadi tanggung jawab mereka sebagai pemotong pajak. Potongan ini mereka hitung berdasarkan tarif pajak yang berlaku dan penghasilan bruto karyawan setelah pengurangan PTKP.

Contoh Soal Menghitung PPH 21 Atas Bonus Karyawan

Setelah mengetahui lebih dalam mengenai pembayaran perpajakan, khususnya pembayaran PPH 21 atas bonus karyawan, Anda perlu mengetahui dua contoh perhitungan agar Anda dapat menerapkan perhitungannya. Terlebih lagi, jika Anda sebagai pemilik bisnis yang belum banyak memiliki jam terbang sehingga membutuhkan informasi perhitungan tersebut. Maka dari itu, berikut ini terdapat dua contoh perhitungan perpajakan adalah sebagai berikut:

1. Karyawan yang belum menikah

Lisa merupakan seorang karyawan tetap yang bekerja di PT. ABC memiliki gaji sebesar 10 juta rupiah. Dia bekerja sebagai staf pemasaran digital yang mendapatkan bonus tahunan penjualan sebesar 15 juta rupiah. Berdasarkan contoh kasus tersebut, berapa besar pajak atas bonus yang Lisa terima?

Langkah pertama, Anda harus menghitung seluruh penghasilan yang Lisa terima, termasuk bonusnya.

Gaji setahun (10 juta x 12 bulan) = Rp120.000.000

Bonus = Rp15.000.000

Penghasilan bruto setahun = Rp135.000.000

Kemudian, Anda harus mengurangi penghasilan bruto dengan biaya jabatan, dengan rumus penghasilan bruto setahun dikali dengan 5%.

Biaya jabatan setahun = Rp6.750.000

Penghasilan neto setahun = Rp128.250.000

Selanjutnya, Anda harus mengurangi dengan nilai PTKP (TK/0).

Wajib pajak sendiri = Rp54.000.000

Penghasilan kena pajak setahun = Rp74.250.000

PPH 21 (15% x Rp74.250.000) = Rp11.137.500

Tidak sampai situ, Anda harus menghitung besaran PPH 21 tanpa bonus yang Lisa terima.

Gaji selama satu tahun (10 juta x 12 bulan) = Rp120.000.000

Penghasilan bruto setahun = Rp120.000.000

Biaya jabatan setahun = Rp6.000.000

Penghasilan neto setahun = Rp114.000.000

Selanjutnya, Anda harus mengurangi dengan nilai PTKP (TK/0).

Wajib pajak sendiri = Rp54.000.000

Penghasilan kena pajak setahun = Rp60.000.000

PPH 21 (15% x Rp60.000.000) = Rp9.000.000

Langkah terakhir adalah menghitung besaran pajak bonus atau PPH 21 atas bonus yang Lisa terima. Besaran tersebut dapat Anda dapatkan dari selisih antara keseluruhan pajak dengan bonus dan keseluruhan pajak tanpa bonus. Oleh karena itu, besaran PPH 21 atas bonus yang akan Lisa terima adalah Rp11.137.500 – Rp9.000.000 = Rp2.137.500.

2. Karyawan yang sudah menikah dan mempunyai anak

Renjun bekerja di sebuah perusahaan jasa memperoleh gaji setiap bulannya sebesar 6 juta rupiah. Dia memiliki seorang istri yang tidak bekerja dan satu orang anak. Pada akhir tahun ini, ia memperoleh bonus sebesar 10 juta rupiah. Maka dari itu, berapa besaran PPH 21 yang Renjun terima?

Langkah pertama adalah menghitung besaran penghasilan Renjun selama setahun dengan bonus yang ia terima.

Gaji setahun (6 juta x 12 bulan) = Rp72.000.000

Bonus = Rp10.000.000

Penghasilan bruto setahun = Rp82.000.000

Langkah selanjutnya adalah menghitung penghasilan neto dalam setahun.

Biaya jabatan setahun = Rp4.100.000

Penghasilan neto setahun = Rp77.900.000

Kemudian, Anda harus menghitung nilai PPH 21 dengan mengurangi penghasilan neto setahun dengan nilai PTKP (K/1) dan kemudian kalikan dengan tarif pajak.

Wajib pajak sendiri = Rp63.000.000

Penghasilan kena pajak setahun = Rp14.900.000

PPH 21 (5% x Rp14.900.000) = Rp745.000

Tidak sampai situ, Anda harus menghitung besaran PPH 21 tanpa bonus yang Renjun terima.

Gaji setahun (6 juta x 12 bulan) = Rp72.000.000

Penghasilan bruto setahun = Rp72.000.000

Biaya jabatan setahun = Rp3.600.000

Penghasilan neto setahun = Rp68.400.000

Selanjutnya, Anda harus mengurangi dengan nilai PTKP (K/1).

Wajib pajak sendiri = Rp63.000.000

Penghasilan kena pajak setahun = Rp5.400.000

PPH 21 (5% x Rp5.400.000) = Rp270.000

Kemudian, langkah terakhir yang harus Anda lakukan adalah mengetahui besaran nilai pajak bonus atau PPH 21 atas bonus yang Renjun terima. Besaran nilai tersebut dapat Anda ketahui berdasarkan selisih antara keseluruhan pajak dengan bonus dan keseluruhan pajak tanpa bonus. Dengan demikian, besaran PPH 21 atas bonus yang akan Renjun terima sebagai karyawan di perusahaan tersebut adalah Rp745.000 – Rp270.000 = Rp475.000.

Kesimpulan

Dalam melakukan perhitungan PPH 21 atas bonus karyawan, penting bagi perusahaan untuk memahami ketentuan dan langkah-langkah perhitungan yang berlaku. Dengan mengikuti prosedur yang tepat, perusahaan dapat memastikan bahwa penghitungan PPH 21 atas bonus karyawan dapat mereka lakukan secara akurat dan sesuai dengan peraturan perpajakan yang berlaku. Hal ini juga dapat membantu perusahaan menghindari risiko permasalahan perpajakan dan menjaga ketaatan perusahaan terhadap aturan yang berlaku.

Untuk memudahkan perusahaan dalam menghitung PPH 21, penggunaan software HRIS seperti EVA dapat menjadi solusi yang efisien. Software EVA memiliki fitur perhitungan kalkulasi pajak PPH yang dapat membantu perusahaan secara otomatis menghitung jumlah potongan pajak yang harus karyawan bayarkan berdasarkan parameter dan ketentuan yang berlaku. Dengan adanya fitur ini, perusahaan dapat mengoptimalkan pengelolaan pajak dan meminimalkan risiko kesalahan perhitungan. Selain itu, software EVA juga dapat menyimpan dan mengelola data perpajakan secara terpusat, sehingga memudahkan perusahaan dalam memantau dan melaporkan kewajiban perpajakan dengan lebih efisien.